経済産業省のまとめによると、2024年のキャッシュレス決済比率は42.8%で、その額は140兆円を超えました1。キャッシュレス決済が普及する中で、決済手段も多様化が進んでいます。定番のクレジットカードに加えて、QRコード、電子マネーなど、種類は多岐にわたります。選択肢がたくさんある分、使いやすいものやメリットが多いと感じるものは、お客さまによって異なります。さまざまなニーズに応えるためには、できるだけ多くのキャッシュレス決済手段に対応しておくことが大切だといえるでしょう。

この記事では、キャッシュレス決済の導入を検討している事業主に向けて、需要が高いクレジットカード決済、近年ニーズが高まるQRコード決済、利用者が多い電子マネー決済のすべてに対応するキャッシュレス決済サービスや、サービスを比較する際にポイントとなる決済手数料や端末料金、入金サイクルなどを紹介します。

📝この記事のポイント

- キャッシュレス決済は年々普及が進み、複数の決済手段に対応することが事業者の重要な検討事項となっている

- キャッシュレス決済サービスを選ぶ際は、対応決済手段・手数料・入金サイクル・セキュリティーなどを総合的に比較する必要がある

- 決済端末は設置方法や携帯性、価格、操作性などが異なり、業種や利用シーンに応じた選択が求められる

- 小売業・飲食業・宿泊業・美容業など、業種ごとに重視すべき決済機能や連携システムは異なる

- Squareをはじめとした各キャッシュレス決済サービスには特徴があり、入金スピードやコスト面を含めて自店舗に合ったものを選ぶことが重要である

目次

- キャッシュレス決済サービスの比較・検討ポイント

- キャッシュレス決済端末の比較・検討ポイント

- キャッシュレス決済サービス5社を比較

・Square(スクエア)

・STORES決済(ストアーズ決済)

・stera pack(ステラパック)

・Airペイ(エアペイ)

・楽天ペイ - クレジットカード・QRコード・電子マネーに対応した決済端末を導入しよう!

- まとめ

キャッシュレス決済サービスの比較・検討ポイント

最近では多くのキャッシュレス決済サービスが登場しており、どの点に注目して選ぶべきかは悩みどころかもしれません。キャッシュレス決済サービスを選ぶ際の比較・検討ポイントについて解説します。

対応決済手段

キャッシュレス決済には、クレジットカードのほか、電子マネー、QRコードなどさまざまな決済手段があります。株式会社ジェーシービーの2024年度調査によると、キャッシュレス決済の手段として一般消費者が持っているのは、クレジットカードが87%、電子マネーが77%、QRコード決済が80%となっています2。高い保有率のキャッシュレス決済手段に対応しているかどうかを確認し、お客さまの利便性を高めることも大切です。

決済手数料とその他の料金

株式会社野村総合研究所が2018年に発表した「キャッシュレス化推進に向けた国内外の現状認識」3によると、クレジットカードの決済手数料で一番多いのは3%以上3.5%未満となっていますが、中には15%以上のケースもありました。たとえばキャッシュレス決済で100万円の売り上げがある小売店があったとします。その場合、手数料が3.5%と15%では、支払う決済手数料には、以下のような差が出ます。

3.5%の場合:1,000,000円×3.5%=35,000円

15%の場合:1,000,000円×15%=150,000円

このように、決済手数料だけで115,000円もの差が出ることになります。

また、決済手数料はもちろん、サービスによっては月額費用が別途かかる場合もあります。それぞれのサービスによって料金体系が異なるため、自店舗に合った料金プランを選びましょう。

利用限度額と取引制限

クレジットカードや電子マネー、QRコードなどの各種キャッシュレス決済には、利用限度額が決められています。それとは別に、決済サービス側で1回あたりの最小決済額や最大決済額を設けている場合があります。自店舗の客単価と、導入を検討している決済サービスの条件が合致するのかを確認することも大切です。

また、エステティックサロンや学習塾、語学学習などの継続的な役務の提供する業種の場合、決済金額の条件など取引制限が設けられていることもありますので、注意が必要です。

セキュリティー対策

一般社団法人日本クレジット協会の調査結果によると、2024年のクレジットカード不正利用被害は555億円で、2019年の274億円から倍に増えていることが分かります4。不正利用を防止し、顧客情報を守るためにも、セキュリティー管理が徹底しているサービスを選ぶことが肝心です。

クレジットカード決済には、国際的なセキュリティー基準である「PCI DSS(Payment Card Industry Data Security Standard)」に準拠した決済サービスを選ぶようにしましょう。PCI DSSは、国際カードブランド5社(Visa、Mastercard、American Express、JCB、Discover)が策定した国際的なセキュリティー基準です。

外部サービスとの連携

決済サービスの中には、外部サービスとの連携ができるものがあります。たとえば、ネットショップなどを運営している、運営する予定があるといった場合は、実店舗でのキャッシュレス決済と売上情報や顧客情報を連携できるとより便利になるでしょう。キャッシュレス決済サービス導入の際には、自店舗で使用しているシステムと連携できるかどうかを確認しておきましょう。

サポート体制

問題が生じた場合に、適切なサポートが受けられる体制が整っているかどうかを確認することも大切です。サービスによっては、メールでのみのサポートという場合もあるので注意が必要です。

入金サイクル

意外な盲点なのが、入金サイクルです。翌営業日に振り込まれる場合もあれば、入金までの時間に1カ月以上かかる場合もあります。キャッシュフローの点からも、入金サイクルを意識することは重要です。

キャッシュレス決済端末の比較・検討ポイント

キャッシュレス決済の受付に不可欠な決済端末は、レジカウンターに設置する「据え置きタイプ」、持ち運びのできる「ポータブルタイプ」、スマートフォンやタブレットと接続して利用する「モバイルタイプ」といった種類があります。近年では、QRコード決済の普及が急速に進み、各キャッシュレス決済サービスが、1台でクレジットカード決済を含めたさまざまな決済手段に対応できる決済端末を提供しています。

また、なかには専用のPOSレジアプリを提供している決済サービスもあります。レジ機能や売上分析機能を兼ね備えたPOSレジをあわせて導入することで、事務作業の効率化を図ることができます。

それでは、キャッシュレス決済端末を導入する際に注意したいポイントを紹介します。

操作性

操作が簡単で分かりやすい端末を選ぶことで、スムーズな決済が可能になります。また、新しいスタッフへのトレーニングも、操作が簡単であれば時間の節約につながります。

電源とバッテリー

使い勝手の観点から、有線の端末よりも無線の端末を選ぶことがよい場合もあります。無線の端末を選ぶ際には、バッテリーの持続時間がどのくらいであるのかも検討ポイントの1つです。

端末の価格

キャッシュレス決済端末の価格は、数千円ほどの安価なものから、POSシステムを搭載した100万円以上する高額なものまであります。自身のビジネスに必要な機能があるか、費用対効果が見込めるかなども検討する必要があります。

携帯性

業種や店舗の規模によっては、持ち運びができる決済端末が必要になるかもしれません。特に、移動販売やイベント会場、ポップアップストアでの販売などを行うのであれば、軽量でコンパクトな決済端末を選ぶとよいでしょう。

インターネットへの接続

端末をインターネットに接続するには、有線LANと無線LANがあります。店舗の利用環境に応じて、どちらを選ぶか検討しましょう。

業種別に注意すべきポイント

小売業

小売業では、店舗でのキャッシュレス決済がメインとなるでしょう。お客さまの利便性を考え、クレジットカードや電子マネー、QRコードなどさまざまな決済手段に対応する必要があります。また、商品券やポイントカードとの連携機能があるかどうかも考慮するといいでしょう。加えて、ネットショップとの連携や、POSレジとの連携で在庫管理ができたり、売上管理ができたりすると便利です。

飲食業

ランチタイムに行列ができるようなお店では、操作が簡単で会計時間をなるべく短くすることができる決済端末を選ぶとよいでしょう。アルバイトスタッフを多く抱えているお店では、新人のトレーニングが簡単な端末を選ぶようにするといいかもしれません。携帯できる決済端末を利用すればテーブル会計も可能になります。また、キャッシュレス決済サービスの中には、セルフレジに対応した端末を提供しているところもあります。

宿泊業

宿泊業で欠かせないのが予約管理です。宿泊業では予約システムと連携できるかどうかも重要なポイントとなります。会員制を採用している宿泊業の場合は、会員管理やポイントシステムに対応したキャッシュレス決済サービスを選ぶとよいでしょう。また、シフト制を採用している場合は、シフト作成機能などがあるスタッフ管理システムと連携できると便利です。

美容業

美容業も予約を受け付けることの多い業種です。そのため、キャッシュレス決済サービスを導入する際には、予約管理システムと連携できるものを選ぶと業務の効率化につながります。また、POSレジと連携し、在庫管理や施術の履歴だけでなく、お客さまのアレルギー情報や会話の糸口となる情報を記せるお客さまカルテと連携できると便利でしょう。さらに、サービス向上のためのアンケート機能と連携できたり、リピーターを増やすための対策としてポイント還元やキャッシュバックなどの特典機能がついていたりするものを検討するとよいかもしれません。

キャッシュレス決済サービス5社を比較

これまで、キャッシュレス決済サービスを導入する際に比較するポイントを紹介してきました。この章では、クレジットカード、QRコード、電子マネーを受け付けるキャッシュレス決済サービス5社の導入コストなどを比較していきます。併せて各サービスの特徴やPOSレジ機能についても説明します。

| Square | STORES 決済 | stera pack | Airペイ | 楽天ペイ | |

| 初期費用 | 端末料金 4,980円(税込)〜 |

端末料金 27,720円(税込) |

端末料金 無償貸与 |

端末料金 無償貸与 |

端末料金 19,700円(税抜) 〜 |

| 月額固定費 | 無料 | 無料(フリープランの場合) | 2年目以降、3,300円 | 無料 | 無料 |

| 振込手数料 | 無料 | 売上合計10万円未満かつ手動入金の場合:200円 売上合計10万円以上:無料 |

三井住友銀行:無料 その他の金融機関:220円 |

無料 | 楽天銀行:無料 その他の金融機関:330円 |

| 入金サイクル | 三井住友銀行・みずほ銀行:翌営業日 その他の金融機関:週1回 即時入金サービス(入金額の1.5%の手数料):最短当日 |

手動入金:2営業日以内 自動入金:月1回 |

毎日締め〜月6回締めの4パターン | Airペイ:月3回もしくは月6回 Airペイ QR:月1回 |

楽天銀行:自動で翌日/月1回/月2回 その他の金融機関:手動で3日後、自動で3日後/月1回/月2回 |

| 手動振込申請の有無 | ☓ | ◯ | ☓ | ☓ | ◯ |

| 分割決済の可否 | ☓ | ◯ | ◯ | ☓ | - |

1. Square(スクエア)

売上額が最短当日に振り込まれる「Square」は、クレジットカード決済、QRコード決済、電子マネー決済に対応しています。独自のSquare POSレジは、手持ちのスマートフォンやタブレットにアプリをダウンロードするだけでレジとして利用できます。POSレジアプリのほかに、クラウド請求書機能や、ネットショップ作成機能、予約管理機能などもあります。導入費用や維持費はかからないので、初期費用と固定費を抑えつつ、いろんな機能を活用して効率よく事業運営したい事業主にはぴったりの選択肢かもしれません。

Squareなら今すぐキャッシュレス決済導入できる

Squareはアパレル店やカフェからサービス業まで、あらゆる業種に対応するキャッシュレス決済サービスです。クレジットカード決済、電子マネー決済、QRコード決済が簡単に始められます。アカウント作成は無料、月額利用料も0円。売上は最短即時入金。

3月12日まで限定!特典コード「square2026」でSquareの決済端末が最大¥13,500オフ(利用規約が適用されます)

2. STORES 決済(ストアーズ決済)

キャッシュレス決済以外には「STORES 請求書決済」が活用できるので、対面決済に限らず、非対面決済にも対応できます。iPhone・iPad対応のSTORES レジのほか、他社のPOSレジとの連携もできます。クレジットカード払いの場合、VisaもしくはMastercard、JCBに限り、2回払いとリボ払いも可能です。フリープランでは27,720円/台の端末料金が発生しますが、月額3,300円のスタンダードプランなら1台目の決済端末が無償になり、契約中は故障による交換も費用が発生しません。

3. stera pack(ステラパック)

Android OSを使用した据え置きタイプの専用端末を使用します。専用のPOSレジはありませんが、stera marketでPOSレジアプリを購入することができます。クレジットカード決済、電子マネー、QRコード決済を含め、30種類以上の決済手段が利用できます。また、Visa、Mastercard、JCBであれば、リボ払い、分割払い、ボーナス払いを受け付けることができます。3年の契約期間があり、途中解約では違約金が発生するケースもあるので事前に確認しておきましょう。

4. Airペイ(エアペイ)

クレジットカード決済のほか、電子マネー決済、QRコード決済、インバウンドのお客さまにとって便利なUnionPay(銀聯)やAlipay+も利用できます。POSレジには、スマートフォンなどにダウンロードできる独自のPOSレジアプリ「Airレジ」を無料で使えます。Airレジには売上分析やレジ機能、顧客管理、在庫管理機能などが揃っており、店舗での決済をサポートします。アプリの対応端末はiPhoneやiPadのiOS端末のみで、Android端末などには対応していないので気をつけましょう。

5. 楽天ペイ

楽天銀行で口座を開設している事業主にとっては、利便性が高い「楽天ペイ」。振込口座に楽天銀行を指定していれば、毎日入金され振込手数料も無料です。クレジットカードと電子マネー決済に対応した決済端末のほかに、レジ周りに設置できるQRコードも提供しており、別々に申し込むことができます。独自のPOSレジアプリはないため、他社のPOSレジアプリと連携する必要があります。

クレジットカード・QRコード・電子マネーに対応した決済端末を導入しよう!

ここまで、キャッシュレス決済サービスや端末を選ぶ際に考慮するポイント、各キャッシュレス決済サービスの特徴について説明をしました。

クレジットカード、QRコード、電子マネーに対応した決済端末には、据え置きタイプ、ポータブルタイプ、モバイルタイプがあり、Squareではすべてのタイプを提供しています。

▲Square リーダーで決済を受け付けている様子

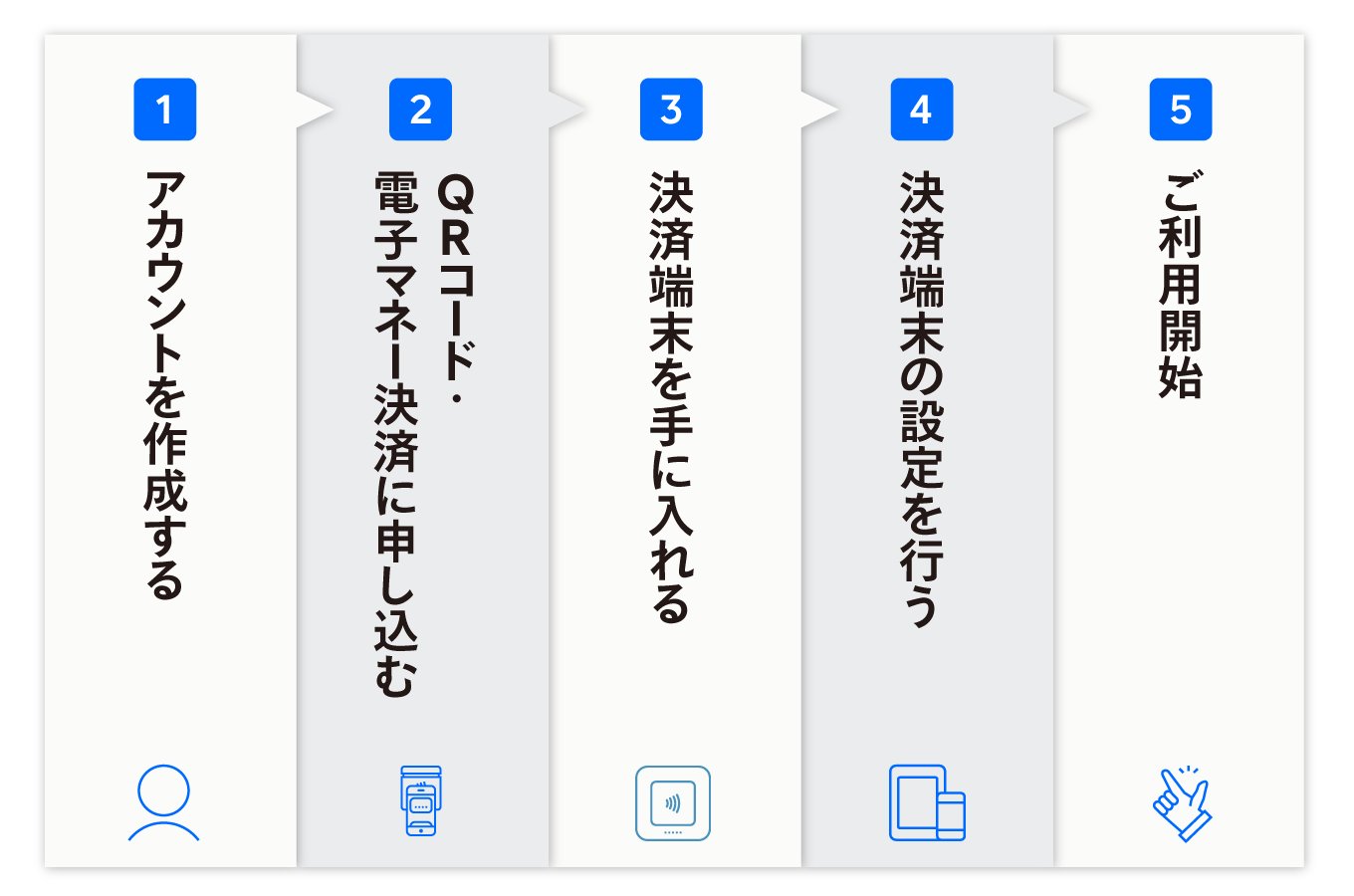

ここではSquareが提供するモバイル決済端末Square リーダーを導入する手順を説明します。

(1) 無料アカウントを作成する(※1)

(2) QRコード決済・電子マネー決済に申し込む

(3) 決済端末を手に入れる(※2)

(4) 決済端末の設定を行う

(5) ご利用開始!

※1. 一部のカードブランドはアカウント作成後、最短当日からお取り扱いいただけます。

※2. Square リーダーは、Square ショップのほか、家電量販店から手に入れることもできます。取り扱い店舗はこちらからご確認ください。

アカウントの作成にかかる時間は、ほんの数分。決済端末は、通常2日から5日程度で手元に届きます。上記5つのステップが無事に終わり、審査に通過すると、以下のキャッシュレス決済手段が受け付けられるようになります。

※対面決済にかかる手数料は、Visa、Mastercard、American Express、JCB、Diners Club、Discover、UnionPay(銀聯)、Suica、PASMO、Kitaca、TOICA、manaca、ICOCA、SUGOCA、nimoca、はやかけん、PayPay、d払い、楽天ペイ、au PAY、メルペイ、WeChat Pay、Alipay+、iD、QUICPayが3.25%です。年間キャッシュレス決済額が3,000万円未満の新規かつ中小企業の加盟店の場合、Visa、Mastercard、JCB、American Express、Diners Club、Discoverの決済手数料を2.5%でご利用いただけます。年間キャッシュレス決済額が3,000万円を超える場合、すべての決済手段においてカスタム決済手数料をご利用いただける可能性がありますので、営業チームまでお問い合わせください。

また、POSレジとレシートプリンターが搭載されたオールインワン決済端末のSquare ターミナルや、スタッフ用タッチスクリーンとお客さま用決済画面の2画面を搭載したSquare レジスターなども提供しています。詳しくはこちらからご確認ください。

まとめ

キャッシュレス決済の導入は、単に支払い方法を増やすだけでなく、業務効率化や顧客満足度の向上にもつながります。決済手数料や入金サイクル、端末の使いやすさ、外部サービスとの連携などを比較しながら、自店舗の業種や運営スタイルに合ったサービスを選ぶことが大切です。無理なく導入でき、長期的に活用しやすいキャッシュレス決済環境を整えることが、これからの店舗運営の鍵となるでしょう。

Squareのブログでは、起業したい、自分のビジネスをさらに発展させたい、と考える人に向けて情報を発信しています。お届けするのは集客に使えるアイデア、資金運用や税金の知識、最新のキャッシュレス事情など。また、Square加盟店の取材記事では、日々経営に向き合う人たちの試行錯誤の様子や、乗り越えてきた壁を垣間見ることができます。Squareブログ編集チームでは、記事を通してビジネスの立ち上げから日々の運営、成長をサポートします。

執筆は2020年11月13日時点の情報を参照しています。2026年2月9日に記事の一部情報を更新しました。当ウェブサイトからリンクした外部のウェブサイトの内容については、Squareは責任を負いません。