決済代行会社は、オンライン決済に対応しているものだけでも300社以上あるといわれています。山ほどの決済代行会社のなかから、自社に適したサービスを見つけるのに苦労している人も多いかもしれません。

この記事では、決済代行会社選びで注目したいポイントを紹介していきます。まずは、決済代行会社の役割や種類を確認するところからはじめていきましょう。

参考:決済代行(PSP)について(2022年9月13日、EC決済協議会)

目次

- 決済代行会社とは

- 決済代行会社の種類

- 決済代行会社選びで重視したいポイント

・自社に適したコストか

・入金サイクルは現実的か

・機能は充実しているか

・セキュリティー対策は万全か

・商材・客層に合った決済方法を導入できるか

・サポート体制は整っているか - 全用途に対応した決済代行会社、Square

決済代行会社とは

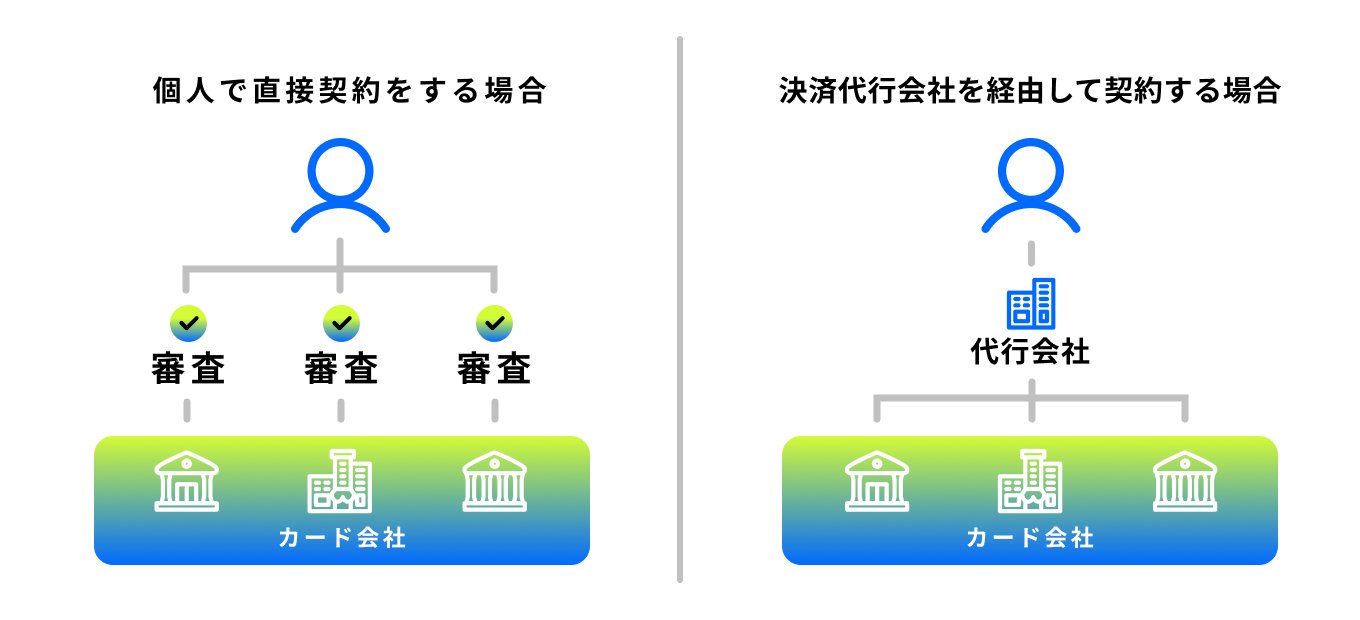

決済代行会社とは、複数のキャッシュレス決済手段を一括に導入できるサービスを提供している会社です。具体的には、キャッシュレス決済を導入したい店舗経営者やネットショップ運営者と、クレジットカード会社などの決済機関の間に入り、決済導入に必要なさまざまな業務を代行します。

たとえば、各クレジットカード会社との契約、決済システムの構築、売上管理や入金の手続き、セキュリティー対策などの業務です。

決済代行会社が提供しているのはキャッシュレス決済に限らず、POSレジアプリや在庫管理システムなど、ビジネスに役立つ便利な機能を提供しているところもあります。豊富な機能を利用でき、かつ低コストで導入できるのが、近年の決済代行会社の特徴です。決済にコストがあまり割けない中小規模のビジネスこそ決済代行会社をうまく活用したいところです。

上手な決済代行会社選びは、キャッシュレス決済を可能にするだけでなく、コストを抑えながらビジネスのあらゆる業務をぐんと効率化できる可能性も秘めている、といえるでしょう。

決済代行会社の種類

決済代行会社が提供するサービスには、大きく以下の3種類があります。

- BtoB向け

- 実店舗向け

- オンライン向け

上記の全てに対応している決済代行会社もあれば、1種類に特化した決済代行会社もあります。どれか一つで足りるのか、全てを利用したいのかなど、用途をハッキリさせることが決済代行会社探しの近道です。

BtoB向け決済代行

卸売業や士業など、法人や個人事業主向けにサービスを提供している場合には、BtoB取引に向いている決済サービスを導入しましょう。

決済代行会社のなかには、BtoB(企業間)の取引に特化したサービスを提供している会社があります。おおまかには、請求・代金回収・消込・催促などの業務をカバーしてくれるサービスが多いです。たとえば、掛け売りで商品やサービスを提供している場合、支払遅延や未回収の不安がつきものですが、売掛保証を提供している会社もあるので、決済代行会社によっては請求業務の効率化と未回収リスクの防止を同時に叶えられることもあります。

決済手数料や決済方法、初期費用、月額料金、売掛保証利用料金は決済代行会社ごとに異なります。

実店舗・オンライン向け決済代行

実店舗、またはオンライン決済(ネットショップなど)のみに特化した決済代行会社もたくさんあるため、どちらかが必要な場合は「実店舗向け」あるいは「オンライン決済向け」の決済代行会社を探してみるといいでしょう。

うれしいことに最近では低コストでどちらにも対応できる決済代行会社があります。場合によっては、どちらかに特化したサービスよりお得なこともあります。将来的にどちらも運営したい場合は、先回りしてこのようなサービスを選んでおけると後々の手間が省けるでしょう。

たとえばSquareなら無料アカウントを作るだけで、実店舗とオンラインの両方でキャッシュレス決済を受け付けられるようになります。また請求書機能もあるため、BtoBでの取引にも利用可能です。

このように一つの決済代行会社で全ての用途をカバーできると、情報が複数カ所に散らばることがなく、管理もしやすくなるのでおすすめです。

決済代行会社選びで重視したいポイント

上記を踏まえて、早速決済代行会社選びに取り掛かりましょう。この際に譲れない条件を明確にしておくと、自然と自社に合うサービスが見えてくるかもしれません。注目すべきポイントを六つ紹介します。

(1) 自社に適したコストか

どのような費用が発生するかは、決済代行会社によって大きく異なる点です。コストがかかりすぎると経営にも影響が出ます。導入、維持、解約の各フェーズで発生するコストはある程度を把握しておくといいでしょう。

基本的には、以下のようなコストが発生します。

- 初期費用

- 月額利用料

- 決済手数料

- 返金手数料

- トランザクション処理料

- 入金手数料

- サポート利用料

- 解約費用

など

たとえばSquareだと決済手数料を除き、費用はかかりません。コストをおさえたい場合にはこのようなサービスに絞り込むのも一つの手でしょう。

(2) 入金サイクルは現実的か

円滑な資金繰りを実現するためには、入金サイクルは見逃せない点です。入金サイクルがあまりにも遅いとと、資金繰りが悪化する可能性があり、ビジネスにも支障をきたしてしまうでしょう。

入金サイクルは、決済代行会社によってさまざまです。月末締め翌々月末入金の会社もあれば、Squareのように最短翌営業日入金の会社もあります。後者の場合だと、現金とあまり変わらないような間隔で資金が手元に届くでしょう。

(3) 機能は充実しているか

実店舗やネットショップを運営する際に必要なのはキャッシュレス決済だけではありません。在庫管理、請求書の作成、従業員管理、予約管理、売上分析など、店舗やネットショップの運営に必要な機能は多岐にわたります。

決済代行会社によってはこのような機能をあわせて提供していることもあるので、必要な機能を決済代行会社を通して利用できるかも意外と見逃せない点です。機能ごとに新たなサービスを探すのに比べて手間が減るうえ、1カ所に必要な機能が揃うので業務効率化にも役立ち、コスト削減につながることもあります。

(4) セキュリティー対策は万全か

クレジットカードなどを取り扱うことは、個人情報を取り扱うことだともいえます。情報漏えいなどが起きると信用もお客様も失うことになりかねないので、セキュリティー対策は軽視できない点です。クレジットカード業界の国際的なセキュリティー基準であるPCI DSSに準拠しているか、ネットショップは常時SSL化に対応しているかなど、基本的なセキュリティー対策の有無はしっかりと確認しておきましょう。

(5) 商材・客層に合った決済方法を導入できるか

商品の平均単価やターゲットの年齢層、利用シーンなどによって、好まれるキャッシュレス決済は異なります。大切なのは、自店舗の客層や商品単価に合ったキャッシュレス決済方法を提供することです。

ネットショップで最も利用されるキャッシュレス決済方法

- 20代から60歳以上までの7割以上がクレジットカード決済を選択

- 15歳から19歳までの半数が前払い決済(コンビニエンス決済など)を選択

単価別の最もよく使われているキャッシュレス決済手段

| 単価 | キャッシュレス決済手段 |

| 1,000円以下 | QRコード決済(19%) |

| 1,000円〜3,000円 | クレジットカード決済(27%) |

| 3,000円〜5,000円 | クレジットカード決済(36%) |

| 5,000円〜7,000円 | クレジットカード決済(44%) |

| 7,000円〜10,000円 | クレジットカード決済(48%) |

| 1万円〜3万円 | クレジットカード決済(57%) |

| 3万円〜5万円 | クレジットカード決済(60%) |

| 5万円〜10万円 | クレジットカード決済(60%) |

参考:消費者実態調査の分析結果(サマリー)(2022年12月20日、経済産業省)

(6) サポート体制は整っているか

決済端末が故障したなど何かしらの不具合が生じると、しばらくの間、決済が受け付けられなくなるかもしれません。このようなトラブルが起きたときに、すぐに解決に当たってくれるサポート体制が整っているかは事前に確認しておきたいところでしょう。たとえば、電話やチャットで連絡は取れるのか、土日や祝日でも連絡はつくかなどは確認しておきましょう。

全用途に対応した決済代行会社、Square

「BtoB向け」「実店舗向け」「オンライン向け」の全てに対応しているのが、Squareです。オンラインで申し込むだけで導入できる(※)点は、忙しい事業主にはうれしいところかもしれません。

※審査結果によってはキャッシュレス決済サービスまたは一部カードブランドでの決済をご利用いただけない場合があります。

各サービスごとに役に立つ機能を紹介します。

| サービス | 機能 |

| BtoB向けのサービス | Square 請求書、Square 契約書 |

| 実店舗向けのサービス | Squareの決済端末、Square POSレジ、Square 予約管理、在庫管理機能、売上分析機能、スタッフ管理機能など |

| オンライン決済向けのサービス | Square リンク決済、Square オンラインビジネス、Square 請求書、在庫管理機能、売上分析機能など |

決済代行会社選びで重視したいポイントで挙げたポイントをもとにSquareの詳しい特徴を見ていきましょう。

(1) 自社に適したコストか

Squareの導入にかかる初期費用は、決済端末の代金のみ(4,980円から)です。オンライン決済など決済端末が不要な場合は、初期費用を一切かけずにはじめることができます。

一部月額利用料が発生する有料機能もありますが、ほとんどの機能が無料で利用でき、アカウント維持手数料や返金手数料、入金手数料、解約手数料はなく、決済手数料の負担のみでキャッシュレス決済の導入が可能です。決済手数料はこのページからご確認ください。

(2) 入金サイクルは現実的か

Squareでは振込先を三井住友銀行、またはみずほ銀行の銀行口座に設定すると、翌営業日に売り上げが振り込まれます。そのほかの金融機関の場合は、毎週水曜日締め、同週の金曜日に振り込まれるので、最長でも週に1回は入金されることになります。

(3) 機能は充実しているか

Squareではキャッシュレス決済以外にも、POSレジや請求書、在庫管理といったさまざまな機能を提供しています。それぞれ個別に申し込む必要はなく、申し込み入時に作成した無料アカウントにログインすれば使うことができます。

(4) セキュリティー対策は万全か

クレジットカード業界にはPCI DSS(Payment Card Industry Data Security Standard)と呼ばれる国際的なセキュリティー基準があります。通信ネットワークは安全か、クレジットカード会員の情報は保護できているかなど、PCI DSSには12の要件に基づく400以上の要求事項があり、さらに年間取引件数によって4レベルに分かれています。SquareはPCI DSSのレベル1に準拠しています。

Squareを導入しているお店やネットショップでは、クレジットカード情報を自社で保存、管理する必要はありません。これらのデリケートな情報は全て暗号化され、Squareのサーバーに送られます。さらにSquareは、情報セキュリティーの国際規格であるISO27001認証も取得しています。

(5) 商材・客層に合った決済方法を導入できるか

Squareの決済端末ではクレジットカード決済をはじめ、電子マネー決済、QRコード決済などさまざまな決済方法に対応しているので、幅広いお客様の決済ニーズに応えることができます。

オンライン決済に関しては、各世代に人気なクレジットカード決済の利用が可能です。対応ブランドは、Visa、Mastercard、JCB、アメリカン・エキスプレス、Diners Club、Discoverの6ブランドです。Square 請求書でも、同様のカードブランドによるオンライン決済が使えます。

(6) サポート体制は整っているか

Squareではメールや電話でのサポートはもちろん、加盟店コミュニティページに悩みや不明点を投稿し、Squareサポート、またはほかの加盟店から解決方法を募ることができます。メールや電話は週末、祝日関わらず対応しています(※)。

※年末年始、臨時休業日を除く

まずは無料アカウントを作成して、使い勝手を試してみてはいかがでしょうか。

Squareなら今すぐキャッシュレス決済導入できる

Squareはアパレル店やカフェからサービス業まで、あらゆる業種に対応するキャッシュレス決済サービスです。クレジットカード決済、電子マネー決済、QRコード決済が簡単に始められます。アカウント作成は無料、月額利用料も0円。売上は最短即時入金。

3月12日まで限定!特典コード「square2026」でSquareの決済端末が最大¥13,500オフ(利用規約が適用されます)

複数のキャッシュレス決済手段を一括で導入したい場合に頼りになるのが決済代行会社です。キャッシュレス決済を導入する目的や、導入するうえでの外せない条件などを明確にしていくうちに、決済代行会社という海のなかから自社にぴったりのサービスがパッと姿を現すかもしれません。今後のことも見据えて、さまざまな場面で便利に活用できる決済代行会社を選んでみてはいかがでしょうか。

Squareのブログでは、起業したい、自分のビジネスをさらに発展させたい、と考える人に向けて情報を発信しています。お届けするのは集客に使えるアイデア、資金運用や税金の知識、最新のキャッシュレス事情など。また、Square加盟店の取材記事では、日々経営に向き合う人たちの試行錯誤の様子や、乗り越えてきた壁を垣間見ることができます。Squareブログ編集チームでは、記事を通してビジネスの立ち上げから日々の運営、成長をサポートします。

執筆は2023年5月30日時点の情報を参照しています。2024年7月31日に記事を更新しました。当ウェブサイトからリンクした外部のウェブサイトの内容については、Squareは責任を負いません。Photography provided by, Unsplash