※本記事の内容は一般的な情報提供のみを目的にして作成されています。法務、税務、会計等に関する専門的な助言が必要な場合には、必ず適切な専門家にご相談ください。

2023年4月1日に施行される改正労働基準法では、デジタルマネーによる賃金の支払い、いわゆる「デジタル給与」が解禁されます。これまで原則として「現金の手渡し」「銀行口座もしくは証券総合口座への振り込み」であった給与の支払いが、従業員との合意のもと、PayPayやLINE Pay、楽天Edyなどで支払うことができるようになるのです。この記事では、デジタル給与導入の背景やメリットとデメリット、企業が行うべき対応について解説します。

目次

- デジタル給与とは

- デジタル給与が解禁される背景

・キャッシュレス決済の普及

・外国人材の受け入れ拡充

・国際競争力の強化 - デジタル給与のメリット

・銀行口座の情報を集める必要がない

・銀行口座を持たない従業員にも支払える

・振込手数料を削減できる

・従業員からのニーズに柔軟に対応できる

・企業イメージの向上につながる - デジタル給与のデメリット

・金額の上限がある

・デジタル給与と銀行振込の二重運用

・システム連携費用などのコスト面

・不正利用のリスク - デジタル給与の解禁で企業が行うべき対応

・従業員のニーズを確認する

・給与システムが対応可能か確認する

・従業員の個人情報の管理 - デジタル給与の仕組み

- デジタル給与導入をきっかけに経理業務フローを見直そう

デジタル給与とは

2023年4月1日より給与の支払いは、現金の手渡し、銀行口座もしくは証券総合口座への振り込みに加え、資金移動業者のアカウントに振り込むことが可能になります。2023年3月31日までは労働基準法24条で「通貨で直接労働者にその全額を支払わなければならない」と定められていましたが、その条件が緩和された形になります。資金移動業者とは、PayPayやLINE Pay、楽天Edyなどを提供している登録事業者のことで、2023年1月31日時点で83の事業者が登録されています。

デジタル給与が解禁される背景

デジタル給与が解禁されることになった背景には、どのようなことが挙げられるでしょうか。

キャッシュレス決済の普及

新型コロナウイルス感染拡大の影響を受け、厚生労働省は「新たな生活様式」の実践例を公表しました。その中には、「電子決済の利用」という項目が設けられています。消費者庁が行った調査では、キャッシュレス決済を「よく利用している」「時々利用している」と答えた人は9割にものぼっています。このように、キャッシュレス決済の需要が高まったことも、デジタル給与解禁を後押ししたといえるでしょう。

参考:

・新型コロナウイルスを想定した「新しい生活様式」の実践例を公表しました(厚生労働省)

・店頭購入及びキャッシュレス決済に関する意識調査結果

(2022年3月16日、消費者庁)

外国人材の受け入れ拡充

少子高齢化で生産人口が減少している日本では、外国人材による生産人口の増加も議論されています。実際に、2022年10月時点の外国人労働者の数は約182万人と過去最高を更新しました。外国人材の受け入れの拡充は日本経済にとって急務ですが、銀行口座の開設には言語や手続きの複雑さが課題となっているようです。その点、携帯電話の番号や事前に設定したパスワードなどシンプルな情報で送金できるデジタル給与は、外国人材にとっても使い勝手がよいといえるでしょう。

参考:

・

外国人材の受入れ・共生のための総合的対応策検討会(出入国在留管理庁)

・

外国⼈の⽅の預貯⾦⼝座・送⾦利⽤について

-外国⼈材の受入れに関わる皆様に知っていただきたいこと-(2021年3月、金融庁)

国際競争力の強化

2022年9月に経済産業省が発表した「キャッシュレス更なる普及促進に向けた方向性」によると、主要各国でのキャッシュレス決済比率は40%から60%台であるのに対し、日本は約30%にとどまっていることが報告され、国際的に遅れをとっていることが伺えます。経済産業省が2018年に策定した「キャッシュレスビジョン」では、2025年の大阪・関西万博に向けて、キャッシュレス決済比率40%、さらに将来的には世界最高水準の80%を目指していくとしており、国を挙げてキャッシュレス決済を推進しています。このような現状も、デジタル給与の実現を後押ししているといえるでしょう。

参考:キャッシュレス更なる普及促進に向けた方向性(2022年9月28日、経済産業省)

デジタル給与のメリット

銀行口座の情報を集める必要がない

たとえば日雇い、もしくは短期でアルバイトを採用しているような場合、デジタル給与で支払うことができれば、雇用側は銀行口座などの情報を集めて管理する必要がなくなります。

銀行口座を持たない従業員にも支払える

一般社団法人全国銀行協会の調査によると、日本の銀行口座保有率は約98%とほぼ全員が銀行口座を保有しています。ところが、先述のように来日したばかりの外国人では銀行口座を開設していないことも想定されます。そうした従業員に、給与をデジタルで支払うことができるのは、雇用者と従業員双方にとってのメリットといえるでしょう。

参考:よりよい銀行づくりのためのアンケート2009年度(一般社団法人全国銀行協会)

振込手数料を削減できる

給与を銀行口座に振り込む際は、所定の振込手数料がかかります。振込手数料は1件ごとにかかるため、従業員の人数分だけ負担する必要があります。たとえば、三井住友銀行の給与振込の手数料は、同行同一支店宛の場合は無料ですが、同行本支店宛で110円、他行宛は330円の振込手数料がかかります。これに対して、LINE Payでは、1件あたり50円もしくは月間送金総額の5%の手数料で済みます。このように、振込手数料の負担軽減が期待できます。

参考:

・為替手数料(振込手数料)(三井住友銀行)

・

LINE Pay かんたん送金サービス(LINE Pay株式会社)

従業員からのニーズに柔軟に対応できる

公正取引委員会の調査では、デジタル給与が実施される際に「自身が利用するコード決済のアカウントに賃金の一部を振り込むことを検討するか」との問いに4割の人が「検討する」と答えています。また、エン・ジャパン株式会社の調査でも、デジタル給与が解禁になった場合に「利用したい」と答えた人は2割にのぼり、一定数の需要があることがわかります。デジタル給与を希望する理由としては、「毎月お金の手続きや口座の移し替えなどは非常にストレスになっている」「銀行は営業時間内に行けないこともあり、手数料を支払ってコンビニで引き出したりすることが多いため、携帯で完結できるのは大きなメリット」と答えた人がいました。このように、従業員の中にはデジタル給与の利便性に魅力を感じている人もいます。

参考:

・QR コード等を用いたキャッシュレス決済に関する実態調査報告書(2020年4月、公正取引委員会)

・『エン転職』1万人アンケート(2023年1月)「デジタル給与」実態調査(2023年1月19日、株式会社エン・ジャパン株式会社)

企業イメージの向上につながる

デジタル給与という新しい制度に積極的に取り組んで促進する企業の姿勢は、社会の変化や多様性に柔軟であるという企業メッセージを内外に与える効果が期待できます。それだけでなく、採用面や従業員の働きやすさの面でもプラスの効果があるかもしれません。

デジタル給与のデメリット

金額の上限がある

資金決済に関する法律(資金決済法)で、資金移動業者は第一種から第三種に分類されています。今回、賃金の振り込みが認められるのは第二種に該当する資金移動業者です。第二種の場合、取引金額は100万円までとなっているため、雇用主が従業員に支払えるデジタル給与の上限も100万円までとなっています。従業員も口座残高が100万円を超えそうな場合には速やかに資金を別の口座へ移すといった対応が必要となります。

参考:給与のデジタル振り込みを2023年4月から解禁。本人同意が条件で100万円が上限 ――労働政策審議会分科会が省令改正案を了承(独立行政法人労働政策研究・研修機構)

デジタル給与と銀行振込の二重運用

デジタル給与を支払う場合、従業員が利用するデジタルマネーの情報を収集する必要があります。「給与の一部をデジタルで支給してほしい」という従業員の場合は、銀行口座とデジタル給与のデータを二重に管理・運用を行う必要があります。経理担当者の負担が大きくなることが懸念されます。

システム連携費用などのコスト面

デジタル給与用の個人キー情報、銀行振込用の口座情報など、従業員から預かった個人情報を反映させるためには、既存の給与システムの改修が必要になることも考えられます。そのため、コスト面でデメリットが発生することも考えられます。

不正利用のリスク

デジタル給与に限らず、オンラインで管理できる口座には、常にハッキングなどによる不正利用のリスクがあることを理解する必要があります。実際に2021年度に起こった資金移動サービスにおける不正利用の件数は3,312件、1億円以上の被害額を出しています。銀行預金を不正利用された場合は、「偽造カード等及び盗難カード等を用いて行われる不正な機械式預貯金払戻し等からの預貯金者の保護等に関する法律」によって過失がなかった場合は全額、過失があった場合でも全額もしくは75%が補償されます。しかし、資金移動業者が管理するお金については、法律による共通の規定がなく、各業者によって異なります。

参考:会員の資金移動業者が提供する資金移動サービスに関する不正取引の発生状況等に関するとりまとめ結果について(2022年8月2日、一般社団法人日本資金決済業協会)

デジタル給与の解禁で企業が行うべき対応

2023年4月1日から、資金移動業者は厚生労働大臣に申請を行い、審査を経て、基準を満たしている場合にはデジタル給与の振込先として指定されることになります。審査には数カ月かかる場合もあり、実際にデジタル給与が従業員に支給されるまでには少し時間がかかりそうです。しかし、企業は先んじて行うべき対応に取り組む必要があるでしょう。

参考:資金移動業者の口座への賃金支払(賃金のデジタル払い)について(厚生労働省)

従業員のニーズを確認する

先述のエン・ジャパン株式会社の調査によると、デジタル給与が解禁になった場合に「利用したい」と答えた人は2割いましたが、その一方で半数以上がデジタル給与について「知らない」と回答しています。制度の周知も含め、従業員にどの程度のニーズがあるのかを確認し、制度を取り入れるかどうかの判断を行ってもいいかもしれません。

給与システムが対応可能か確認する

デジタル給与は従来の銀行振込とは運用フローが大きく異なり、資金移動業者の管理する従業員のアカウントに給与を送ります。現在使用している給与システムでは対応できない場合は、新たなシステムを導入する必要があります。

従業員の個人情報の管理

デジタル給与を支払うためにには、従業員のデジタルマネーの個人キー情報が必要になります。デジタル給与での支払いを希望する従業員には、あらかじめ個人キー情報を提出してもらわなくてはなりません。

デジタル給与の仕組み

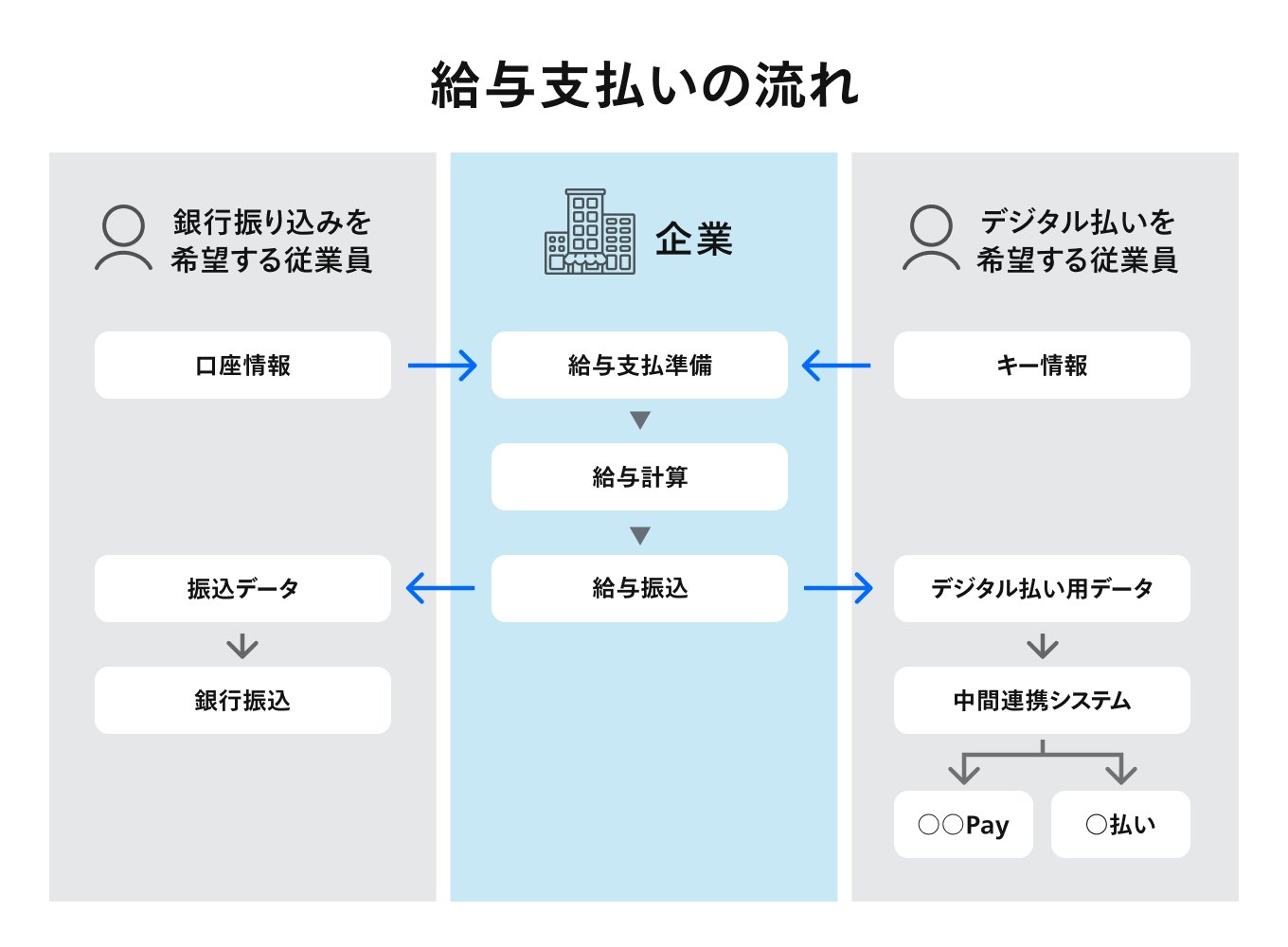

デジタル給与は、各企業が直接的に資金移動業者と連携するわけではありません。給与システムと資金移動業者をつなぐ、中間連携システムを導入することになります。

▲想定される給与の流れ

デジタル給与導入をきっかけに経理業務フローを見直そう

デジタル給与の解禁で、これまで手渡し、もしくは銀行振込だけで済んでいた給与の支払いに新しいオプションが加わったことになります。従業員にとっては給与を受け取る選択肢が増えますが、経理担当者にとっては業務の負担増も考えられます。デジタル給与の解禁は、これまでの経理業務のフローを見直すいいきっかけになるかもしれません。

そこでおすすめなのが、決済代行会社SquareのSquare シフトです。無料の専用アプリをダウンロードするだけで、従業員の勤怠管理を効率的に行うことができます。シフト制を採用している職場に便利なシフト作成や共有、従業員の出退勤をリアルタイムで把握することも可能です。また、管理者の許可があれば、従業員は自分のスマートフォンなどからでも出退勤の記録ができるので、リモートワークの勤怠管理にも対応できます。従業員がどれくらいの時間働いているのかが一目で把握できれば、給与計算も容易になるでしょう。勤怠データはエクスポートし、給与システムにデータを移すことも可能なので、バックオフィスの作業も効率化することができます。

※一部有料プランの申し込みが必要です

また、Squareは、マネーフォワードをはじめとする大手会計ソフトウエアとの連携もできるので、帳簿作成や管理の手間も簡略化でき、経理業務の負担を軽減します。

SquareのPOSレジは高機能なのに初期費用0円

Square POSレジは業務効率化を実現する、高機能な無料アプリです。売上分析、在庫管理、スタッフ管理など、必要な機能が1つのアプリにまとまっています。業務をなるべくシンプルにしたい、小規模なアパレル店、美容院、理容室、サービス業に適しています。

Squareのブログでは、起業したい、自分のビジネスをさらに発展させたい、と考える人に向けて情報を発信しています。お届けするのは集客に使えるアイデア、資金運用や税金の知識、最新のキャッシュレス事情など。また、Square加盟店の取材記事では、日々経営に向き合う人たちの試行錯誤の様子や、乗り越えてきた壁を垣間見ることができます。Squareブログ編集チームでは、記事を通してビジネスの立ち上げから日々の運営、成長をサポートします。

執筆は2023年3月13日時点の情報を参照しています。当ウェブサイトからリンクした外部のウェブサイトの内容については、Squareは責任を負いません。Photography provided by, Unsplash