今後の展開を決めるうえでも、事業の資金繰りがうまくいっているのかどうかは、しっかりと把握しておきたいところです。そのときに参考にできるのが、フリーキャッシュフローです。

フリーキャッシュフローとは、ビジネスが事業活動から生み出してきた利益のうち、自由に使える金額を指します。フリーキャッシュフローがプラスだと自由に使える額があることを意味し、その額が潤沢であればあるほど、ビジネスの安定と成長に充てられる資金が多くあるといえます。

この記事ではフリーキャッシュフローの基礎知識から、その使い道や計算方法、分析方法まで説明していきます。

目次

フリーキャッシュフローとは

フリーキャッシュフローとは、ビジネスが事業活動を通して生み出した利益のうち、自由に使える資金を指します。「自由に」というと、私生活における買い物まで含まれるように聞こえてしまうかもしれませんが、基本的には投資家への還元、債権者への返済、将来の投資などに充てる資金だと覚えておきましょう。たとえば、事業拡大や借入金の返済、株主の配当に使うことができます。

フリーキャッシュフローの役割と重要性

フリーキャッシュフローの大きな役割は、現状の経営状態を指し示すことです。フリーキャッシュフローがプラスだと、基本的には資金繰りがよく、事業拡大の余地があるといえます。反対にフリーキャッシュフローがマイナスだと資金繰りがうまくいっていないことを意味し、新しいことをしたくても資金をなかなか捻出できない可能性があるといえます。

このようにフリーキャッシュフローはビジネスが好調か、あるいは不調かを知るうえで参考になる指標です。

ただし実際にフリーキャッシュフローがプラスだからといって必ずしも業績がいいとは言い切れない部分もあります。全体像を理解するには、営業・投資・財務の三つのキャッシュフローにも目を向けるといいでしょう。この点については後述します。

フリーキャッシュフローの活用方法

企業ごとに異なりますが、フリーキャッシュフローは主に以下に使われます。

- 事業拡大に向けた投資

- 借入金の返済

- 株主の配当

- 自社株買い

- 内部留保として保持

など

フリーキャッシュフローとキャッシュフローの違い

フリーキャッシュフローよりもキャッシュフローという言葉のほうが聞き慣れているという人もいるかもしれません。キャッシュフローはそのまま訳すと「現金の流れ」になり、ビジネスにおいては、会社に入ってくる現金と出ていく現金のどちらも網羅した単語として使われます。

会社全体の資金の流れを指す「キャッシュフロー」という大きな傘のうち、フリーキャッシュフローは自由に使える資金だけを指しています。二つの用語は関連しているものの、別ものであると覚えておきましょう。

補足までに、キャッシュフローをまとめた決算書として、「キャッシュフロー計算書」というものがあります。上場企業だと作成義務がありますが、お金の流れを可視化して資金繰り改善に役立てられるため、非上場企業でも作成するメリットはあるといえるでしょう。

キャッシュフローの種類

前章では、キャッシュフローが現金の流れを指していることがわかりました。ただ現金が会社から出ていく理由は、

- 融資の返済のため

- 設備投資のため

などさまざまでしょう。入ってきた現金に関しても、

- 商品による売り上げ

- 株式発行など資金調達によって得たもの

など性質が異なる可能性があります。

会社に出入りしている現金の性質まで細かく把握できるように、キャッシュフローは営業・投資・財務の三つに枝分かれしています。それぞれがどんな資金を指すのか、詳しく見ていきましょう。

(1)営業キャッシュフロー

営業活動に関わる支出や売り上げを表すのが、営業キャッシュフローです。

営業キャッシュフローに含まれるものを見ていきましょう。

| プラス(+) 商品による売上など |

マイナス(ー) 商品の販売・営業に関わる支出 |

| ・商品・サービスの提供による売り上げ ・保険金などによる収入 |

・商品や原材料などの仕入額 ・従業員などへの給与の支払い ・オフィスや店舗の賃料の支払い ・法人税などの支払い など |

営業キャッシュフローは売り上げに関わる部分のため、基本的にはプラスであることが望ましいと考えられています。

ざっくり、以下のように解釈できます。

営業キャッシュフローがプラス(+):営業活動から得た現金(売り上げなど)が多い

営業キャッシュフローがマイナス(ー):営業活動を行うための支出が多い

(2)投資キャッシュフロー

ビジネスのために投資をした金額、あるいは固定資産などを売却して得た金額は、投資キャッシュフローに括られます。

たとえば以下のようなものが投資キャッシュフローに当てはまります。

| プラス(+) 資産などの売却により得た資金 |

マイナス(ー) 資産などの購入による支出 |

| 固定資産の売却による収入 | 固定資産の購入による支出 |

| 3カ月を超える定期預金の払い戻し | 3カ月を超える定期預金の預け入れ |

| 有価証券や投資有価証券の売却による収入 | 有価証券や投資有価証券の取得による支出 |

| 貸し付けの回収 | 貸し付けの実行 |

投資は事業の拡大に欠かせない部分でもあるため、マイナスになることも少なくないでしょう。プラスであれば、売却した資産や有価証券などの回収ができていることがわかります。

大きくは以下のように解釈できます。

投資キャッシュフローがプラス(+):資産の売却などで得た現金が多い

投資キャッシュフローがマイナス(ー):資産の購入などによる支出が多い

(3)財務キャッシュフロー

財務キャッシュフローは、資金調達や借入金の返済でどのように現金が出入りしたかを主に表します。

財務キャッシュフローに含まれるものの代表的な例は、以下の通りです。プラスは会社に入ってくる現金、マイナスは会社から出ていく現金です。

| プラス(+) 資金調達によって得た資金 |

マイナス(ー) 借入金の返済などによる支出 |

| 金融機関からの借入による収入 | 金融機関への返済 |

| 社債の発行による収入 | 社債の償還による支出 |

| 自己株式の売却による収入 | 自己株式の取得による支出 |

| 新株式の発行による収入 | 株主に対する配当金の支払い |

まとめると、以下のようになります。

財務キャッシュフローがプラス(+):資金調達などで得た現金が多い

財務キャッシュフローがマイナス(ー):借入金の返済や配当金の支払いが多い

【具体例あり】フリーキャッシュフローの計算方法

フリーキャッシュフローは前章でも紹介した「営業キャッシュフロー」と「投資キャッシュフロー」を用いて算出します。計算方法を見ていきましょう。

フリーキャッシュフローの計算式

フリーキャッシュフローは以下のように計算します。

営業キャッシュフロー + 投資キャッシュフロー

たとえば営業キャッシュフローが+50万円で、投資キャッシュフローが△10万円だったとしましょう。この場合、フリーキャッシュフローは+40万円になります。

フリーキャッシュフロー = 50万円 + △10万円 = 40万円

このようにフリーキャッシュフローの計算式はいたって簡単です。

フリーキャッシュフローの分析方法

たとえフリーキャッシュフローがプラスでも、必ずしも業績がいいとは限らないと「フリーキャッシュフローの役割と重要性」では触れました。

フリーキャッシュフローを計算する際に必要なのは営業と投資のキャッシュフローだけですが、財務キャッシュフローにも目を向けると、順風満帆ではないことがわかることもあります。

正確な分析を行うためにも、以下の例を参考にしてみてください。

業績が好調な例

フリーキャッシュフローには「これが正解」と言い切れるものはなかなかありませんが、基本的には以下の状態だと好調だといえます。

(+)営業キャッシュフローがプラス

(ー)投資キャッシュフローがある程度マイナス

(ー)財務キャッシュフローが適度にマイナス

営業キャッシュフローは基本的にプラスであることが好ましいといえます。

投資は営業活動を活発にするものであるため、ある程度マイナスになることもあるでしょう。営業キャッシュフローがプラスで、投資キャッシュフローが大幅にマイナスでなければ、現実的な額を投資にまわせていると分析できます。

財務キャッシュフローは「適度」にマイナスであれば、理想的でしょう。膨大な返済額を抱えているタイミングでは大きな投資もできませんが、適度にマイナスであれば、借入金の返済をしつつ、新たな設備投資もしていると判断できます。

キャッシュフローがひっ迫している例

キャッシュフローがひっ迫していて、資金繰りの改善が必要だと考えられるケースは、以下の通りです。

| 具体例 | |

| (ー)営業キャッシュフローがマイナス | △50万円 |

| (+)投資キャッシュフローがプラス | +100万円 |

| (+)フリーキャッシュフローがプラス | +50万円(△50万円+100万円) |

| (ー)財務キャッシュフローがマイナス | △100万円 |

借入金の返済などをしている場合、財務キャッシュフローがマイナスになるのは避けられないところです。ただ同時に営業キャッシュフローもマイナスだと、借入金の返済をしなければいけないのに、利益が生み出せていないということになります。

今回の例では投資キャッシュフローがプラスのため、資産を売却して得た収入で、売り上げのマイナス分をカバーしようとしていると判断できます。投資キャッシュフローのプラス分(+100万円)で財務キャッシュフローのマイナス分(△100万円)はたしかにまかなえるかもしれませんが、ぎりぎりであることは否めません。

こういった状態は、キャッシュフローがひっ迫しているといえるでしょう。

投資をしすぎている例

過大投資をしていると考えられるケースを見ていきます。

| 具体例 | |

| (+)営業キャッシュフローがプラス | +50万円 |

| (ー)投資キャッシュフローが大幅にマイナス | △200万円 |

| (ー)フリーキャッシュフローが大幅にマイナス | △150万円(△200万円+50万円) |

| (+)財務キャッシュフローが大幅にプラス | +100万円 |

過大投資をしているときに大幅にマイナスになるのは、当然ながら投資キャッシュフローです。投資による支出が売り上げを大きく上回っている場合は、会社の規模に見合わない投資をしている可能性があります。

具体例を見ると、投資のマイナス分は、売り上げ(営業キャッシュフローのプラス分)の4倍にもおよんでおり、フリーキャッシュフローもマイナスになっていることがわかります。

あまりいい傾向ではないものの、意図的に思い切った投資をした可能性もあります。財務キャッシュフローのプラス分から、資金調達で現金を得ていることがわかるためです。

そのため、過大投資かどうかを判断するには、財務キャッシュフローやフリーキャッシュフローとのバランスにも目を向けておくといいでしょう。

成長が見込みにくい例

成長が見込みにくいときは、以下のようなキャッシュフローになっている可能性があります。

| 具体例 | |

| (+)営業キャッシュフローがプラス | +50万円 |

| (0)投資キャッシュフローがゼロ | 0万円 |

| (+)フリーキャッシュフローがプラス | +50万円(0万円+50万円) |

| (ー)財務キャッシュフローが大幅にマイナス | △200万円 |

営業と投資のキャッシュフローにマイナスがなければ、フリーキャッシュフローはプラスになるので、それだけ見ると特に問題はないと感じるかもしれません。

一方で財務キャッシュフローに目を向けると、大幅なマイナスが出ていることがわかります。この数字からは、借入金が多いことが考えられます。これでは投資にも予算を割きにくいため、事業を拡大するのは難しい状態だといえるでしょう。

具体例だと、営業キャッシュフロー(+50万円)が財務キャッシュフロー(△200万円)を大きく下回っていることもあり、この段階では成長が見込みにくいといえます。

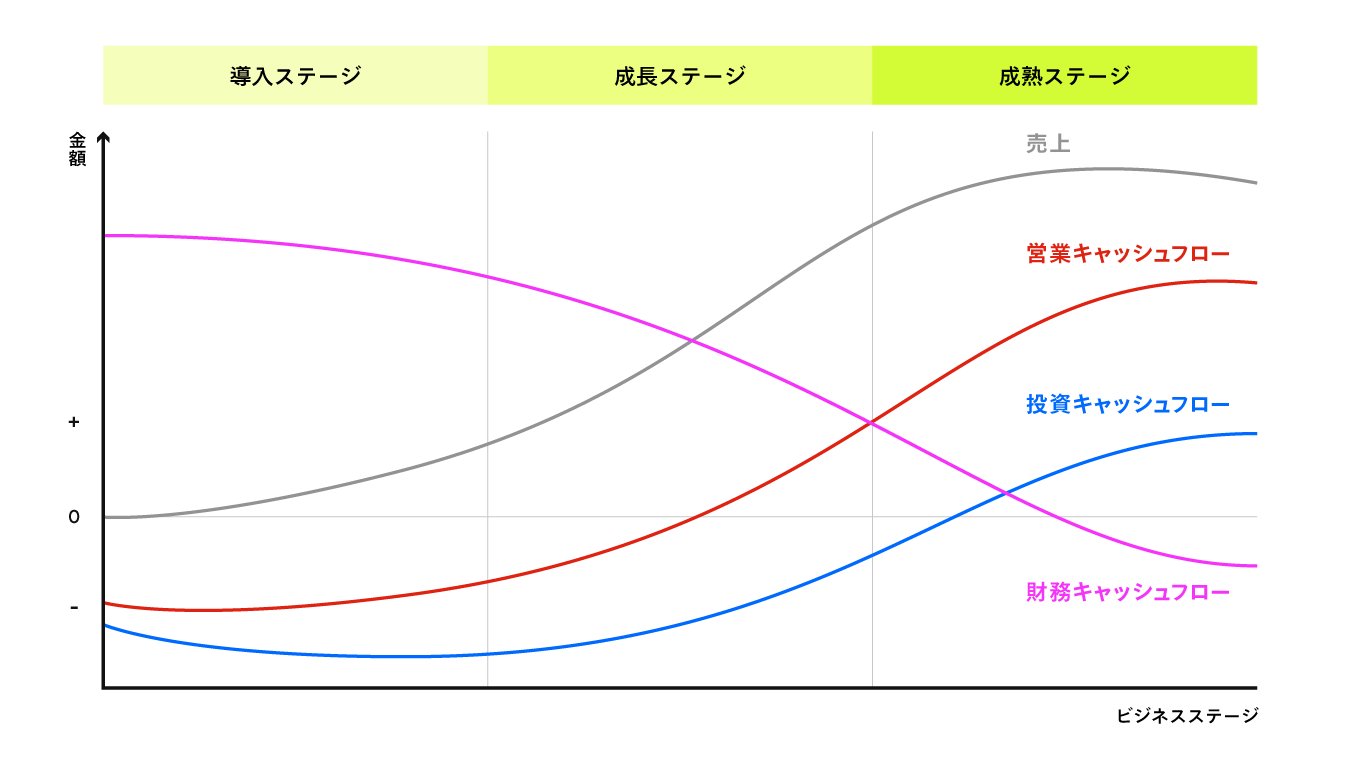

【成長ステージ別】理想的なキャッシュフローのパターン

キャッシュフローのパターンは、ビジネスの成長ステージによっても変わってきます。

起業したての頃は多額の融資を受けて、財務キャッシュフローがプラスに膨れ上がっていることもあります。しかしビジネスが軌道に乗り始め、売り上げが徐々に増えていくと、少しずつ投資ができるようになり、事業拡大も目指せるようになっていきます。借入金をしっかりと返済していくことで、財務キャッシュフローが減っていく傾向も見られるはずです。

上記は一般的なパターンですが、途中で大きな投資をすることで財務キャッシュフローが再びプラスに振れるケースもなかにはあるでしょう。

Squareでフリーキャッシュフローをより有効に活用しよう!

手元資金を増やす手段として、キャッシュレス決済サービスのSquareが提供している「Square 資金調達」(※)を検討してみてはいかがでしょうか。

※Square 資金調達は、Squareをすでに利用しており、かつ所定の条件を満たしているSquare 加盟店が対象です。

Square 資金調達は、Square 加盟店が将来Squareで生み出す売り上げをあらかじめ譲渡することで、前払いとして資金調達を受ける仕組みです。最初に提示される固定手数料以外に追加のお金は一切かかりません。

Squareから資金調達のご案内を受けとった加盟店は、提示されている資金調達可能額を上限にご自身で資金調達額を選択し、申し込むことができます。場合によっては追加で情報提出が必要なことがありますが、申込自体はオンラインで完結し、面接は不要です。審査は最短即日、最大3営業日で完了します。申込が承認された場合、最短で審査完了の翌営業日にはSquareに登録している銀行口座に入金されます。

資金調達をしたあとは、Squareでの売り上げから一定の割合が自動的に差し引かれます。売り上げが伸びている日は多めに、そうでない日は少なめに差し引かれ、売り上げがない日には差し引かれません。そのため、ビジネスへの影響を最小限に抑えることができます。

フリーキャッシュフローはプラスであるに越したことはありません。しかしながらこの記事からは、たとえ「営業キャッシュフロー」と「投資キャッシュフロー」を足したときにプラスであったとしても、すぐには経営が万事順調と決められないことがわかったでしょう。大事なのは、財務キャッシュフローも含め、それぞれのキャッシュフローがどの程度プラス、あるいはマイナスかを見ながら、しっかりと分析していくことです。

いずれにしても投資のタイミングや投資額に迷った際には、フリーキャッシュフローを参考にしてみるといいでしょう。

Squareのブログでは、起業したい、自分のビジネスをさらに発展させたい、と考える人に向けて情報を発信しています。お届けするのは集客に使えるアイデア、資金運用や税金の知識、最新のキャッシュレス事情など。また、Square加盟店の取材記事では、日々経営に向き合う人たちの試行錯誤の様子や、乗り越えてきた壁を垣間見ることができます。Squareブログ編集チームでは、記事を通してビジネスの立ち上げから日々の運営、成長をサポートします。

執筆は2023年12月20日時点の情報を参照しています。2024年3月1日に記事の一部情報を更新しました。当ウェブサイトからリンクした外部のウェブサイトの内容については、Squareは責任を負いません。Photography provided by, Unsplash