グループ通算制度とは?連結納税との違い、4つのメリット

グループ通算制度とは、通算グループとなったすべての企業が個別で法人税の申告および納税を行う制度で、連結納税制度に代わり、2022年4月にスタートした制度です。グループ通算制度の開始に伴い、通算グループ内での法人税額の計算と申告・納税方法が大きく変わっています。この記事ではグループ通算制度の内容と、従来の連結納税制度との違い、メリット・デメリットなどについて解説します。

グループ通算制度とは?

グループ通算制度とは、従来の連結納税制度の申告・納税方法とは違い、完全支配関係にある通算グループ内の企業が「個別に法人税の申告・納税を行う」新たな制度です。この制度は、「連結納税制度」のメリットであった損益通算のしくみを維持しながら、税額計算や申告の手続きを簡素化することを目的としています。

連結納税制度では、子法人の財務データを親法人がまとめて「グループ全体を一つの法人」と見なし、申告・納税する規則でした。しかし、2002年度の制度導入以来、全体計算項目の多さから、グループ内で修正が発生した際の事務負担増大が問題となっていました。

このような背景から、令和2年度(2020年度)税制改正により、納税単位を変更して業務の簡素化を目指す「グループ通算制度」に移行されることになりました。

【参考ページ】

グループ通算制度の概要|国税庁

グループ通算制度と連結納税の違い

グループ通算制度と連結納税制度との違いについて確認しておきましょう。連結納税制度より変更なく維持されるもの、グループ通算制度で見直されているものに分けて解説します。

連結納税制度から維持されるもの

グループ通算制度への移行にあたり、連結納税制度から引き続き維持されるものは以下のとおりです。

⑴ 損益通算による節税

従来の制度のメリットであった、企業グループ内での赤字と黒字の所得金額を損益通算できる点については、従来と変わらず維持されます。そのため、子法人の中で赤字があった場合、黒字法人は課税所得を通算でき、黒字の親法人・子法人ともに法人税の負担額を減少させることができ、節税が可能になります。

⑵ 研究開発税制・外国税額控除

研究開発税制、外国税額控除についても、従来と同じく通算グループ全体で税額控除額を計算するため、制度改正前と同様に税額控除額のメリットを受けられます。

グループ通算制度では見直されているもの

連結納税制度で問題となっていた事務負担について、大きく見直されています。

⑴ 親法人の事務負担が軽減される

グループ通算制度へ移行する最大の目的は事務負担の軽減です。連結納税制度では、企業グループを一つの法人として扱っていたため、親法人がとりまとめて一括で法人税の申告・納付を行っていました。これによる親法人の事務負担が大きいことが、特に問題となっていました。グループ通算制度ではこの点が見直され、各子法人がそれぞれ個別で申告・納税を行うことになり、課題とされていた親法人の事務負担が軽くなります。

⑵ 修正申告・更正申告があっても他のグループ法人に及ばない

申告後、修正や更正事由が生じた場合、連結納税制度ではグループ内すべての法人の申告書や税額に影響が出ていたため、さらなる業務負担を強いられました。グループ通算制度では、修正・更正内容は「事由が生じた企業のみ」となり、他社に及ぶことがない「遮断方式」が採用されます。通算グループであっても、法人ごとに税務調査が行われるため、誤りがあった場合は対象企業のみが修正・更正を行うことになりました。

グループ通算制度のメリットとデメリット

事務負担の軽減や業務効率化を目的に改正されたグループ通算制度ですが、デメリットも指摘されています。メリット・デメリットは以下のとおりです。

メリット

⑴ 事務負担の軽減

⑵ 修正・更正申告は他のグループ法人に影響しない

⑶ 損益通算による納税額の減少

⑷ 個別申告を行ってきた企業グループも検討の余地がある

連結納税制度では企業グループ全体で計算を行っていたため、煩雑な業務の多さや対応する会計システムの必要性など、業務やコストの負担が懸念されていました。グループ通算制度では全体計算項目が限られるため、基本的に企業ごとの申告でよくなります。この変更により、連結納税制度は導入せず個別で申告を行ってきた企業グループも導入を検討しやすくなります。

⑴から⑶については、上記『グループ通算制度と連結納税の違い』をご覧ください。

デメリット

⑴ グループ全体に法人税の連帯納付責任がある

⑵ グループ内すべての法人に電子申告が義務化される

⑶ 中小法人・中小企業の特例措置を受けられない可能性がある

⑷ 決算のスケジュール調整が必要・親法人の管理業務が増える

それぞれのデメリットについて解説します。

⑴ グループ全体に法人税の連帯納付責任がある

グループ通算制度では、法人税申告に「連帯納付責任」が課せられます。企業グループの中に法人税納付ができない企業があれば、連帯納付責任としてグループ内の他の法人が代わりに納付する必要があります。

⑵ グループ内すべての法人に電子申告が義務化される

個別申告となったグループ通算制度ですが、書面による申告が認められなくなりました。グループ内すべての法人に対して電子申告が義務化されたため、電子申告を行うための環境整備が必須となります。

また、電子申告を行うためには届出が必要です。グループ通算制度適用を受ける事業年度開始日の1ヵ月以内に、所轄の税務署に「e-Taxによる申告の特例に係る届出」を提出しなければなりません。申告書を書面で提出した場合は無効となるため、企業グループ全体で電子申告および届出を行う体制を整えておく必要があります。

⑶ 中小法人・中小企業の特例措置を受けられない場合がある

従来の制度では、親法人の資本金額によって「中小法人」の判定が行われていましたが、グループ通算制度では、一社でも資本金額や出資金額が一億円を超える場合、すべてのグループ内企業が中小法人には該当しなくなります。対象外となった場合は「貸倒引当金」や「軽減税率」など、中小企業向けの特例措置の適用が受けられません。

⑷ 決算のスケジュール調整が必要・親法人の管理業務が増える

グループ通算制度では、グループ内すべての法人がそれぞれ法人税の申告・納税を行います。しかし、損益通算や欠損金通算のために全体のスケジュール調整が必要です。さらに親法人は決算スケジュールを作成したり、子法人の進捗管理を行ったりという管理業務や教育などの手間が増えることになります。

【参考ページ】

グループ通算制度 メリット | 横浜の税理士なら響き税理士法人

グループ通算制度における時価評価と投資簿価修正

グループ通算制度適用開始に伴う時価評価と投資簿価修正の改正点について解説します。

グループ通算制度における時価評価

グループ通算制度の開始、通算グループへの加入、または離脱する際、一定の条件下で資産(固定資産、土地等、有価証券、金銭債権および繰延資産)の時価評価課税、欠損金切り捨てなどの制限があります。

⑴ グループ通算制度適用開始時の対象外法人

グループ通算制度では、子法人だけでなく親法人も原則は時価評価の対象法人となりますが、次の要件を満たす法人は対象外となります。

親法人…制度適用開始時に、いずれかの子法人と完全支配関係の継続が見込まれる場合

子法人…親法人と完全支配関係の継続が見込まれる場合

⑵ 通算グループへの加入時対象外子法人

通算グループへの加入時に時価評価対象外となる法人の要件は以下のとおりです。(連結納税制度より対象法人は縮小)

・通算グループ内の新設法人

・適格株式交換等により加入した株式交換等完全子法人

・完全支配関係の発生直前で支配関係がある法人のうち、以下すべてに該当する法人

① 通算親法人との完全支配関係の継続要件

② 加入法人のおおむね80%以上の従業者継続要件

③ 加入法人の主要事業継続要件

・完全支配関係の発生直前で支配関係がない子法人のうち、以下すべてに該当する法人

① 通算親法人との完全支配関係の継続要件

② 加入法人のおおむね80%以上の従業者継続要件

③ 加入法人の主要事業継続要件

④ 子法人事業と親法人事業の関連性要件

⑤ 上記④事業規模がおおむね5倍以内か子法人の事業を行う特定役員継続要件

⑶ 通算グループ離脱時の時価評価対象法人

通算グループから離脱した場合は、下記で示した一定の要件を満たすことで時価評価の対象法人となります。

・離脱後に主要事業が継続することが見込まれていない通算法人

・離脱法人の株式を有する他通算法人において離脱後に譲渡等による損失計上が見込まれている場合

【参考ページ】

【グループ通算/第7回】グループ通算制度の個別項目(時価評価) | ナレッジ | 朝日税理士法人

グループ通算制度の重要ポイント(第2回)グループ通算制度開始・加入の取扱い|出版物(会計情報)|デロイト トーマツ グループ|Deloitte

グループ通算制度に関するQ&A(令和2年6月)(令和2年8月、令和3年6月改訂、令和4年7月改訂)|国税庁

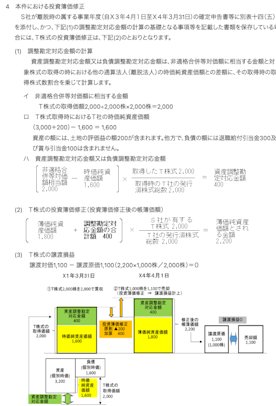

グループ通算制度における投資簿価修正

投資簿価修正は、連結子法人が連結期間中に稼得した利益に対する二重課税や、連結子法人に生じた損失について二重控除することがないようにとの観点から設けられているものです。

令和4年の税制改正により、グループ通算制度の投資簿価修正に関する計算方法が変更されました。この改正は、特にM&A活動における不採算子法人の売却等に関連する問題点を解消することを目的としています。

⑴ 改正の背景

改正前のグループ通算制度では、子法人が通算グループから離脱する際に帳簿上、親法人が保有している離脱子法人株式等の帳簿価額と、離脱する子法人の簿価純資産価額とを同額に修正する「投資簿価修正」が行われていました。

この修正により、簿価純資産価額以上の金額で子法人株式を取得していた場合、超過部分(買収プレミアム相当額)を損金として算入できないことから、グループ通算制度の適用がM&A活動を阻害する可能性が指摘されていました。

⑵ 税制改正の内容

この問題点を解消するため、令和4年の税制改正では新たな措置が導入されました。離脱時の子法人株式帳簿価額となる「通算子法人の簿価純資産価額」に「買収プレミアム相当額(資産調整勘定等対応金額)」を加算し、譲渡原価として損金算入が可能となりました。

グループ通算制度における通算税効果額の仕訳と計算方法

通算税効果額とは、通算グループ内での損益通算や繰越欠損金の通算などで減少する法人税及び地方法人税の相当額として、通算する法人間で授受される金額のことです。この金額はグループ内の企業間で精算されるもので、益金や損金には算入しないものとされています。

会計上の取り扱い

会計上、通算税効果額は損益計算書に「法人税、住民税及び事業税」として計上され、通算税効果額に係る債権や債務は「未収入金」や「未払金」として貸借対照表に表示されます。

会計処理では、申告税額(未払法人税等)と通算税効果額(未払金・未収入金)は区分して計算する必要があります。

以下は、国税庁「通算税効果額等の申告書別表への記載について」のQ&Aで記載されている通算税効果額の会計処理における一例です。詳しくは国税庁のページをご確認ください。

通算効果額の計算方法

国税庁のQ&Aページでは「通算税効果額は合理的に計算すること」と回答していますが、具体的な計算方法は法令等で定められていません。

国税庁が公表しているQ&A「通算税効果額の計算方法」には、損益通算、欠損金の通算、および一般試験研究費の額に関する税額控除額の計算例が示されています。この方法により、各企業は通算税効果額を計算できます。

通算税効果額の授受については、税務上任意とされているため、実務上は各通算グループにおいて授受を行うか否か、方針を決める必要があります。

【参考ページ】

第1回 通算親法人の通算税効果額の会計仕訳 | TKC WEBコラム | 上場企業の皆様へ | TKCグループ

【グループ通算/第12回】通算税効果額 | ナレッジ | 朝日税理士法人

通算税効果額等の申告書別表への記載について |国税庁

通算税効果額の計算方法|国税庁

グループ通算制度における法人税、地方法人税および税効果会計に関する開示と注記の取り扱い

グループ通算制度の適用に伴う法人税、地方法人税、および税効果会計の取扱いは、企業会計基準委員会の実務対応報告第42号に定められています。主要なポイントを解説します。

⑴ 法人税及び地方法人税の会計処理及び開示

グループ通算制度の適用における法人税や地方法人税の会計処理と表示は、実務対応報告第42号にある例外を除いて「法人税等会計基準に従う」と定められています。

グループ通算制度では、各社が個別に申告・納付を行うため、各社で算定された税額は「法人税等(=法人税、住民税及び事業税)」に含めて計上し、「未払法人税等」として負債計上します。

通算グループ内での通算税効果額は、連結納税制度の取扱いを引継ぎ、個別財務諸表の損益計算書で「法人税等」に含めて計上し、関連する債権や債務は「未収金」や「未払金」として貸借対照表に計上されます。

⑵ 税効果会計の取扱い

税効果会計は、企業会計と課税所得計算上の資産・負債の額の差異を適切に期間配分する手法です。グループ通算制度を適用する場合、特有の損益通算の考え方があるため、実務対応報告第42号で特別な取扱いが定められています。

この基準に従い、グループ通算制度適用法人の税効果会計が行われます。ただし、基準に定めがない場合や、グループ通算制度の対象外である「住民税及び事業税」に関しては「税効果会計基準」に従い、処理されます。

グループ通算制度における中間納付の概要と留意点

前期実績に基づく予定申告

親法人の事業年度が6ヶ月を超える場合(ただし、協同組合等は除く)、前期実績基準額(下記画像)が10万円を超えるときは中間申告書の提出が必要となります。

仮決算に基づく中間申告

普通法人が中間申告書を提出しなければならない場合、予定申告の代わりに仮決算に基づく中間申告を行うのであれば、通算グループ内すべての通算法人が仮決算に基づく中間申告書を提出する必要があります。

留意点

仮決算に基づく中間申告を選択した場合、通算グループ内すべての企業の仮決算に基づく中間申告の法人税額合計が前期実績基準額合計を超えると、すべての通算法人は仮決算に基づく中間申告ができません。詳しくは、国税庁のページにてご確認ください。

グループ通算制度における決算時の繰越欠損金の取扱い

グループ通算制度は個別申告方式であるため、グループ全体の繰越欠損金という概念はなく、グループ内の各法人が持つ繰越欠損金という形式になります。ただし、連結納税制度と同様に控除限度額(損金算入限度額)が通算グループ全体で計算されます。

控除限度額の計算

控除限度額は、通算グループ内各法人の繰越控除前所得の50%相当額の合計となります。この50%のキャップはグループ全体での設定となるため、個々の法人ごとに異なる設定はされません。

中小法人や新設法人の特例

中小法人や新設法人は、通算グループ内各法人の繰越控除前所得の100%相当額が限度とされます。しかし、グループ内で一社でも中小法人・新設法人の条件を満たさない場合、全法人が非該当となります。また、更正法人の場合は各法人ごとの判定が必要です。この特例の適用については、グループ全体の状況を正確に把握しておく必要があります。

【参考ページ】

グループ通算制度における繰越欠損金の実務 ~税効果会計の処理を含む~ | 情報センサー2022年5月号 押さえておきたい会計・税務・法律 | EY Japan

グループ通算制度における地方税の取扱い

グループ通算制度は地方税や消費税には適用されません。法人は単体納税と同様の計算を行いますが、一定の調整計算を行う必要があります。住民税法人税割の課税標準は法人税額であるため、グループ通算制度による影響が生じます。そのため、グループ通算制度における繰越欠損金の切り捨て、損益通算、欠損金通算を調整(なかったものと)して、法人税額を計算することになります。

【参考ページ】

グループ通算制度の重要ポイント(第1回)損益通算しながら単体申告|出版物(会計情報)|デロイト トーマツ グループ|Deloitte

グループ通算制度に関するよくある質問

グループ通算制度とは、完全支配関係にある企業グループ内の各企業がそれぞれ個別に法人税額を計算し、申告・納税を行う新たな制度です。令和2年度税制改正により、従来の「連結納税制度」の損益通算の仕組みを維持しながら、計算や申告の手続きを簡素化することを目的に「グループ通算制度」が導入されました。

グループ通算制度を適用するための主要な条件は以下の通りです。

⑴適用対象法人

・内国法人(日本国内に本店または主たる事務所を持つ法人)や、その内国法人と完全支配関係にある他の内国法人が対象です。

・完全支配関係とは、一の者(通常親会社)が法人の発行済み株式を直接・間接を問わず100%保有する関係を指します。⑵親法人の条件

・普通法人や協同組合などに限られます。

・以下に該当する法人は除外されます。

➀清算中の法人

➁他の会社の子法人

③通算承認の取りやめから5年以内の法人

➃青色申告の取消通知を受けてから5年以内の法人

➄青色申告の取りやめ届を提出してから1年以内の法人

⑥投資法人、特定目的会社⑶子法人の条件

上記親法人除外条件のうち、③〜⑦までに該当する法人は子法人として認められません。⑷事前申告の必要性

グループ通算制度を適用するには事前申告が必要です。親法人・子法人のすべての連名で親法人の所管の税務署へ提出し、国税庁長官の承認またはみなし承認を受ける必要があります。上記⑴から⑷の条件を満たす法人は、グループ通算制度を適用することができます。

詳しくは国税庁「グループ通算制度の概要」をご確認ください。グループ通算制度では、法人税申告後にグループ内法人に生じた修正・更正内容が他社に及ばない「遮断方式」が採用されます。

”グループ通算制度においては、通算グループ内の他の通算法人の期限内申告におけるグループ調整計算の基礎となる数値の計算に誤りがあった場合には、その数値は当初申告額に固定され、誤りがあった法人についてのみ修正申告又は更正の請求の対象になります(遮断措置)。ただし、一定の要件を満たす場合には、この遮断措置を適用しないこととされています(全体再計算)。

➩ 全体再計算については、グループ調整計算に係る各規定に共通した要件(法人税の負担を不当に減少させる結果となると認められる場合の全体再計算)のほか、各規定の目的に応じた制度固有の要件が定められています。”

引用:国税庁:1 Ⅲ 遮断措置・全体再計算の判定フロー 詳しくは引用元の国税庁の資料をご確認ください。

本ページは情報提供を目的としており、掲載している情報は記事更新時点のものです。法律、雇用、税務、その他経営に関する最新情報に関しましては必ず専門家にご相談ください。当ウェブサイトからリンクした外部のウェブサイトの内容については、Squareは責任を負いません。